Wie solide sind die BU-Versicherer aufgestellt?

Das BU-Stabilitätsrating von map-report gibt Antworten

Das erste BU-Stabilitätsrating von map-report wurde in Kooperation mit der Franke und Bornberg GmbH erstellt und basiert auf deren BU-Stabilitätsanalysen. Im Gegensatz zu unseren bisherigen Ratings wird nicht allein die Leistungsfähigkeit der Anbieter aus Verbrauchersicht beleuchtet, sondern es werden im Rahmen einer ganzheitlicheren Betrachtung Parameter für einen möglichst soliden Geschäftsverlauf der Versicherer analysiert. Im Wettbewerb um die höchste Punktzahl lieferten sich die Versicherer ein wahres Kopf-an-Kopf-Rennen. Neben dem Rating-Sieger Swiss Life wurden noch weitere sechs Teilnehmer mit dem Rating „mmm“ für hervorragende Leistungen ausgezeichnet.

Hannover, 30. Januar 2020. Schwindet die Arbeitskraft, schützt eine Berufsunfähigkeitsversicherung (BU) vor den finanziellen Folgen. Sie ist für Verbraucher unbestritten eine der wichtigsten Versicherungen überhaupt, auch im Urteil von Verbraucherschützern. Doch der scharfe Wettbewerb um Preise und Bedingungswerke hat bei den Versicherern Spuren hinterlassen. Die anhaltende Niedrigzinspolitik schmälert die Marge und erhöht den Druck zusätzlich. Wie stabil sind die BU-Versicherer heute noch?

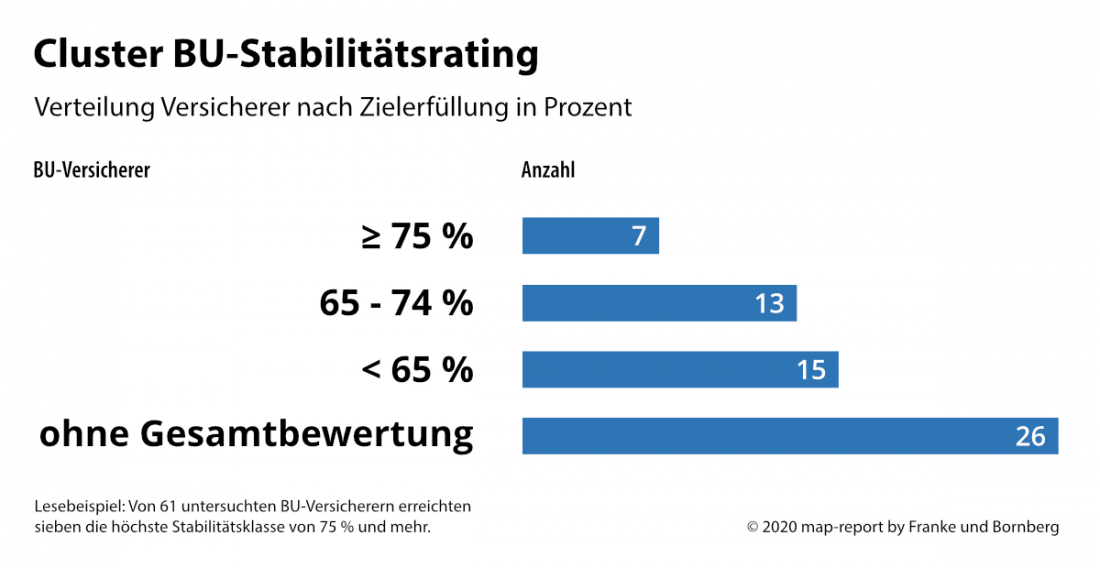

Die Ratingagentur Franke und Bornberg hat in ihren Studien zur BU-Stabilität in den Jahren 2015 und 2016 den Markt bereits unter die Lupe genommen. Ausgehend von diesem Konzept wurde jetzt das erste BU-Stabilitätsrating von map-report erstellt. Es zeigt für Kunden und Vermittler, welche Versicherer für langfristig verlässliche Konditionen und damit für Zukunftsfähigkeit stehen. 35 Gesellschaften erhielten eine Gesamtbewertung. Davon erreichte jede siebte einen Platz in der Spitzengruppe. An 26 Versicherer konnten nur Teilbewertungen vergeben werden, weil wesentliche Daten nicht verfügbar waren.

Die Studie liefert einen differenzierten Einblick in die Leistungsfähigkeit der untersuchten BU-Versicherer. Die zugrunde liegenden Kriterien bilden die wesentlichen Einflussfaktoren für nachhaltigen Erfolg im BU-Geschäft.

Bedarfsgerecht kalkulieren

Die Beitragskalkulation der BU-Versicherer wurde für das Jahr 2019 in verschiedenen Berufsgruppen untersucht – mit erwartungsgemäßen Ergebnissen. Denn die Bandbreite ist nach wie vor enorm, beim Brutto- wie auch beim Zahlbeitrag. Als Benchmark dient das jeweilige Beitragsmittel der aller verfügbaren Prämien der BU-Versicherer. Davon weichen die Beiträge in der Spitze um 50 Prozent (brutto) beziehungsweise 30 Prozent (netto) ab. Michael Franke, Geschäftsführer von Franke und Bornberg, sieht diesen Status quo weiterhin kritisch: „Der Markt ist sehr umkämpft, da sich aufgrund der anhaltenden Zinskrise viele Versicherer auf das Biometrie-Segment konzentrieren wollen. Daher wird weiterhin sehr aggressiv kalkuliert. Es gibt Versicherer, die nur die Hälfte der marktüblichen Durchschnittsprämie aufrufen. Ein solches Pricing ist nicht allein mit einer strengen Risikoselektion zu rechtfertigen. Es zeigt deutliche Tendenzen zur Unterkalkulation.“ Und gefährde auf diese Weise die Stabilität, mahnt Franke. Die Freude über einen günstigen Beitrag könne schnell in eine böse Überraschung umschlagen, wenn Versicherer ihren Zahlbeitrag erhöhen müssten oder sogar Druck auf deren Regulierungspraxis entsteht.

Risiken realistisch einschätzen

Die Einschätzung des beruflichen Risikos bildet – neben der Gesundheitsprüfung – eine tragende Säule der Antragsprüfung. Um noch feiner differenzieren und damit noch günstiger anbieten zu können, nutzen Versicherer vielfach ein Scoring-Modell, das sich am Anteil der kaufmännischen bzw. körperlichen Tätigkeit und manchmal auch der Reisetätigkeit orientiert. Fragen nach Tätigkeitsanteilen aber öffnen Manipulationen Tür und Tor und bergen das Risiko, dass der Beitrag unter der Bedarfsprämie bleibt. Diese Gefahr steigt weiter, sofern für Vermittler und Verbraucher Sprungstellen erkennbar werden, deren Überschreiten zu überproportionalen Steigerungen des Beitrages führt. Hier ist absehbar, dass Angaben optimiert werden, um eine günstige Einstufung zu erlangen – regelmäßig zum Nachteil der kalkulierten Risikoverteilung im Versicherungskollektiv.

Negativselektion vermeiden

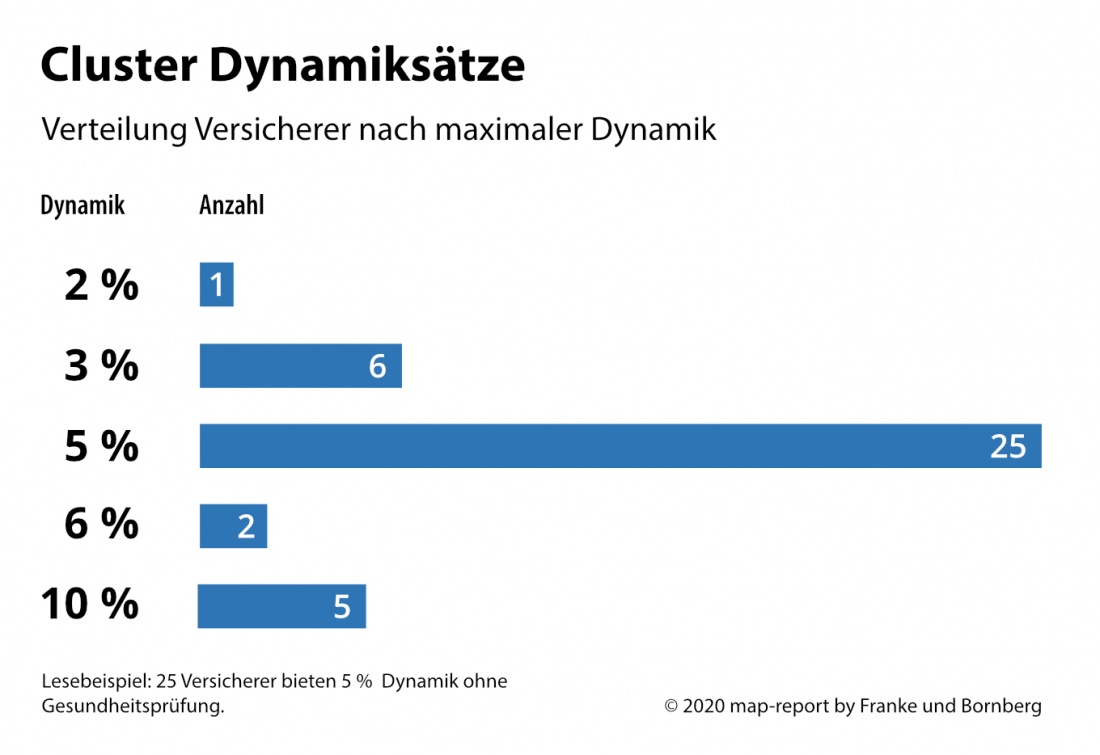

Als weiteren destabilisierenden Faktor macht die Studie hohe Dynamiksätze ohne zusätzliche Gesundheitsprüfung aus. Diese bewirken eine unkalkulierbare Risikoerhöhung für das Versichertenkollektiv. Immerhin fünf Versicherer sind nach den Erhebungen bereit, zehn Prozent Dynamik ungeprüft in die Bücher zu nehmen. Negative Selektionseffekte sind hier vorprogrammiert. Dabei lehrt die Erfahrung: Sobald sich die versicherte BU-Rente dem bisherigen Nettoeinkommen des Versicherten nähert, steigt die Wahrscheinlichkeit eines Leistungsantrags bis hin zu einer Verdoppelung der Antragszahlen insgesamt.

Überschüsse konstant halten

Risikoüberschüsse sind das Ergebnis einer vorsichtigen Kalkulation. Sie entstehen, wenn das tatsächliche Risiko unterhalb der kalkulierten Invalidisierungswahrscheinlichkeit verläuft. Aber Überschüsse sind nicht naturgegeben. Senkungen der Überschussanteile sind sicherlich der stärkste Indikator dafür, dass die Kalkulation schon in der Vergangenheit nur teilweise aufgegangen ist. Leidtragende sind die Kunden. Ihr Beitrag steigt, ohne dass damit bessere Leistungen verbunden wären. Die Studie zeigt, welche Unternehmen die Risikoüberschüsse zurückgefahren haben.

Kompetenz beweisen

Seit Jahren untersucht Franke und Bornberg mit dem BU-Unternehmensrating die Professionalität von Versicherern im BU-Geschäft. Neben einer Prüfung der Kundenorientierung sowie der Arbeitsprozesse vor Ort stehen Stabilität und Nachhaltigkeit der Geschäftsentwicklung im Fokus der Untersuchung. Das Verfahren ist einmalig am Markt. Die Prüfung der teilnehmenden Versicherer vor Ort erlaubt einen tiefen und verifizierten Einblick in deren Geschäftsprozesse. Die Erkenntnisse sind in die Studie BU-Stabilität eingeflossen.

Finanzielle Stabilität zeigen

Im Bereich „Finanzstärke“ wurden Unternehmenskennzahlen bewertet. Acht Gesellschaften erreichten mindestens 75 Prozent, weitere sieben mindestens 70 Prozent. Die Bilanzwertung konnte die Allianz für sich entscheiden. Die Finanzstärke muss dabei aber nicht per se größenabhängig sein. Die Silbermedaille geht an InterRisk und LV 1871, die nach verdienten Bruttobeiträgen 2018 auf den Plätzen 67 und 32 rangieren und auf Marktanteile von 0,10 bzw. 0,71 % kommen.

Die Stabilitätssieger

Das Rating ermittelt für jedes Wertungskriterium eine Kennzahl im Bereich zwischen 0 und 100 (100 = Maximalerfüllung) als Maßstab für die Fähigkeit eines Unternehmens, sein BU-Geschäft langfristig stabil betreiben zu können. Der Stabilitätsindex zeigt für jeden Teilbereich sowie für die Gesamtwertung das Verhältnis von erreichter Punktesumme zu möglicher Punktesumme. Die Ergebnisse der Teilbereiche werden gewichtet und zu einem Gesamtindex zusammengeführt. Dieser Index ist ein wichtiger Indikator für langfristige Stabilität im Geschäftsfeld Berufsunfähigkeit.

|

Unternehmen |

Zielerfüllung |

|

Swiss Life |

83,6% |

|

Allianz |

83,3% |

|

AachenMünchener |

82,6% |

|

LV 1871 |

80,8% |

|

Ergo Vorsorge |

78,1% |

|

Nürnberger |

75,4% |

|

Stuttgarter |

75,4% |

Fazit und Ausblick

Beim Abschluss einer Berufsunfähigkeitsversicherung liegt der Fokus immer noch zu stark auf dem Preis als ausschlaggebendem Kriterium. Mit dem Stabilitätsrating soll ein Gegengewicht zum Preiswettbewerb etabliert werden. Das Rating beleuchtet die Lage der Versicherer aus verschiedenen Blickwinkeln. Untersucht wird nicht nur den Status quo, sondern auch Merkmale mit Wirkung auf die Zukunft. Reinhard Klages, Chefredakteur des map-reports, erläutert den Zusammenhang: „Müsste ein Versicherer seine deklarierten Überschüsse auf breiter Front senken und damit die Zahlbeiträge erhöhen, wäre die weitere Entwicklung absehbar. In der Privaten Krankenversicherung zeigt sich bereits seit einigen Jahren, wie Vermittler und Kunden in diesen Fällen reagieren: mit gezielter Umdeckung gesunder Kunden. Mittel- bis langfristige Konsequenz sind Entmischung des Kollektivs und damit eine weitere Beschleunigung der Talfahrt. Ich halte eine solche Entwicklung bei einzelnen Versicherern für möglich, wenn nicht sogar wahrscheinlich.“

Untersuchungskriterien

|

Beitrag |

Kalkulation |

Prämie netto/brutto (2019): Bankkaufmann, Maschinenbau-Ingenieur, Tischler |

|

Scoring |

Höhe möglicher Dynamikvereinbarungen |

|

|

Antragsfragen |

Frage nach Anteil kaufmännisch/körperlicher Tätigkeit |

|

|

Frage nach Anteil Reisetätigkeit |

||

|

Stabilität |

Konstanz der |

Anpassung laufender Überschüsse/Bonus - Jahr |

|

Anpassung laufender Überschüsse/Bonus - Höhe |

||

|

Geprüfte BU-Kompetenz |

Franke und Bornberg BU-Unternehmensrating und BU-Leistungspraxisrating |

|

|

Finanzstärke |

Unternehmens-Kennzahlen Ø2016 bis 2018 |

Solvabilität |

|

Sicherheitsmittel |

||

|

Gesamtreserve |

||

|

Rechnungszinsbelastung |

||

|

Rechnungszinsanforderung |

||

|

Laufende Durchschnittsverzinsung |

||

|

Bedeckung Zinsüberschuss |

Ab sofort lieferbar

Der map-report 913 – „Stabilitätsrating der Berufsunfähigkeitsversicherer“ ist ab sofort im PDF-Format lieferbar. Interessenten wenden sich an service fb-research [dood] de oder bestellen direkt über unsere Website. Wir bieten Ihnen auf unserer Website auch eine kostenlose Basisinformation zum map-report.

fb-research [dood] de oder bestellen direkt über unsere Website. Wir bieten Ihnen auf unserer Website auch eine kostenlose Basisinformation zum map-report.

Für Fachjournalisten hält Franke und Bornberg auf Anfrage ein Rezensionsexemplar bereit. Im Rahmen der Berichterstattung dürfen einzelne Tabellen abgebildet werden. Sollten Sie davon Gebrauch machen, führen Sie bitte nicht mehr als fünf Gesellschaften auf.