map-report Nr. 926: Bilanzrating deutscher Lebensversicherer 2021

Neben den wichtigsten Daten zum Neugeschäft, Bestand sowie zur Kosten- und Ertragslage, zeigt der map-report 926 für 76 Gesellschaften in einer ausführlichen Kennzahlenanalyse die Gewinner und Verlierer des Geschäftsjahres 2021. Mit einer breit angelegten Ratingsystematik wird zusätzlich ein umfangreicher Einblick über die Stärken und Schwächen der Gesellschaften gegeben und die bilanzstärksten Lebensversicherer ermittelt.

Hannover, 02.11.2022. Die Versicherer hatten in den vergangenen Jahren viele Herausforderungen zu überstehen. Digitalisierung, Einführung von Solvency II, Zinszusatzreserve, LVRG, Zinsniveau, dann Covid-19 und jetzt auch noch Krieg in Europa. Der Druck auf die Anbieter lässt nicht nach und kommt in immer neuen Varianten. In diesem Zusammenhang steigt auch die Relevanz von Vergleichen. Vor allem für die Anbieter von Produkten mit langfristig garantierten Leistungen. Wer zeichnet noch Neugeschäft und wächst? Bei wem laufen die Kosten aus dem Ruder? Welcher Anbieter verfügt über ausreichende Reserven und Eigenmittel. Wie steht es um die Kapitalerträge?

Wie viel Leistung ein Vertrag zukünftig bringt, ist nicht bekannt. Welchen Versicherer es in 40 Jahren noch geben wird, auch nicht. Vergleiche können zwar weder Garantien für zukünftige Leistungen noch die Existenz von Gesellschaften bieten. Vergleiche können aber Daten aus der jüngeren Vergangenheit und Gegenwart sammeln, bewerten und zu einer Bewertung verdichten.

Geänderte Fassung von Januar 2023. Ergo Vorsorge korrigiert von mmm auf mmm+.

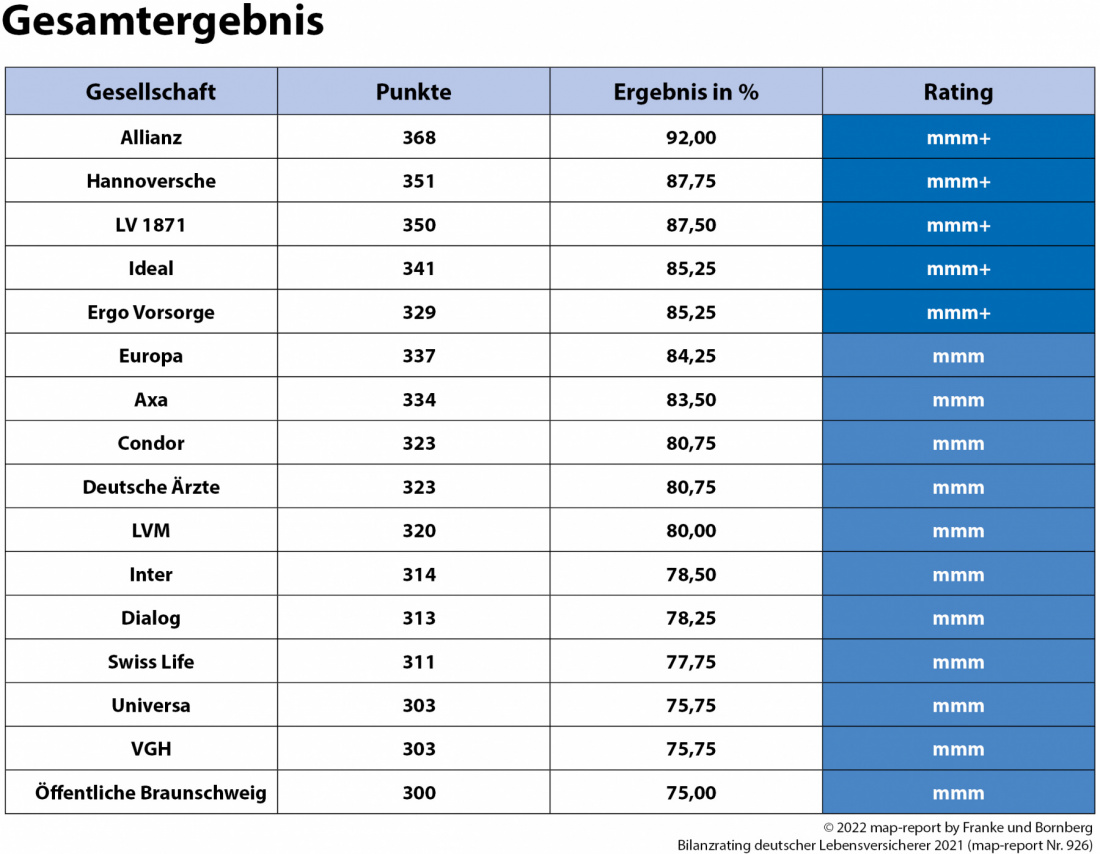

Die beste Bewertung im Rating bekam die Allianz, die mit 368 Punkten bzw. 92,00 % der maximal erzielbaren Punkte ein „mmm+“ für hervorragende Leistungen erzielte. Für die höchste Bewertungskategorie sind ab dieser Ausgabe – aufgrund Anpassung an die erreichten Höchstwerte – erstmals 85 % statt wie bisher 80 % erforderlich. Insgesamt vier Mal wurde die höchste Auszeichnung verliehen. Von den zehn größten Anbietern konnte sich außer der Allianz kein weiterer Lebensversicherer in der Spitzengruppe platzieren. Zu den weiteren Siegern zählen neben der Hannoverschen (87,75 %) noch die LV 1871 (87,50 %) sowie die Ideal und die ERGO Vorsorge mit 85,25 %.

Die Europa führt das Feld der mit „mmm“ für sehr gute Leistungen bewerteten Unternehmen an und verfehlt mit 337 Punkten bzw. 84,25 % die höchste Bewertung nur knapp. Neben der Europa gingen noch elf weitere Versicherer mit einem sehr guten Ergebnis aus dem Rennen. Die R+V, Volkswohl Bund und Nürnberger verfehlten die sehr gute Bewertung um weniger als einen Prozentpunkt und führen die Liste der mit „mm“ für gute Leistungen bewerteten Unternehmen an.

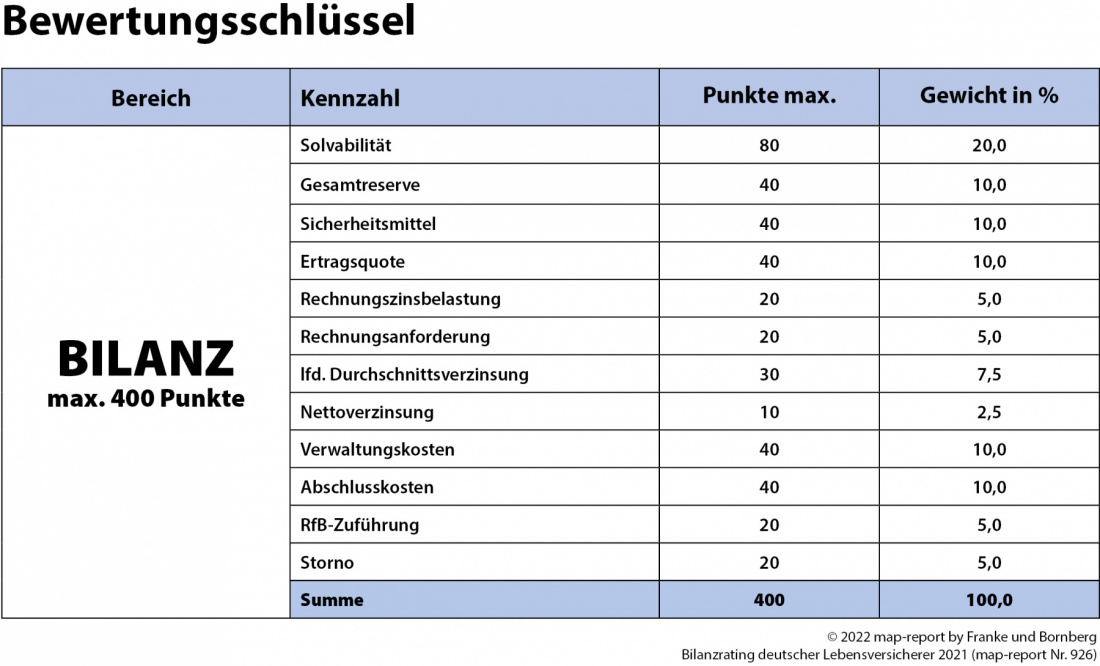

Berücksichtigte Kennzahlen im Bilanzrating:

Insgesamt ein Dutzend Kennzahlen bilden das Gerüst für die Bewertung im Bilanz-Rating. Der prozentuale Index zeigt für die Gesamtwertung das Verhältnis von maximal erzielbarer Punktzahl zur insgesamt erreichten Gesamtpunktzahl. Die Ergebnisse der Bilanzkennzahlen werden gewichtet und zu einem Ergebnis verdichtet.

Die ausschließlich auf öffentlich zugänglichen Daten basierenden Kennzahlen reflektieren dabei vier Segmente. Die Solvabilität (SCR-Bedeckung) sowie die Gesamtreserve- und Sicherheitsmittelquote bilden die Sicherheit und Finanzierbarkeit der Lebensversicherer ab. Als „Erfolgskennzahlen“ werden die Ertragsquote, die Rechnungszinsbelastungs- und Rechnungszinsanforderungsquote sowie die beiden Größen zur Kapitalanlagerendite (Nettoverzinsung, laufende Durchschnittsverzinsung) berücksichtigt. Betriebsaufwendungen werden über die Kostenkennziffern der Verwaltungs- und Abschlusskostenquoten einbezogen. Abschließend wird über die Größen Storno und RfB-Zuführung auch das Wohl der Kunden beachtet. Eindeutig voneinander abgrenzen lassen sich die vier einzelnen Kennzahlenkomplexe nicht immer, zumal auch Interdependenzen zwischen den Quoten bestehen.

Beitragseinnahmen niedriger

Die verdienten Bruttobeiträge beliefen sich im Jahr 2021 auf 98,28 (Vorjahr 98,61) Mrd. €. Das entspricht einem Rückgang von 0,34 % bzw. 330,61 Mio. €. Ausschlaggebend für die rückläufigen Beitragseinnahmen war die Allianz, deren verdiente Bruttobeiträge um 4,42 Mrd. € (-16 %) unter dem Vorjahreswert lagen. 23 Gesellschaften (Vorjahr: 31) gelang es nicht die Beitragseinnahmen zu steigern, wovon neun Anbieter im Run-Off sind oder kein Neugeschäft mehr zeichnen. 13 Anbieter lagen mit bis zu drei Prozent knapp über dem Vorjahresniveau und wie im Vorjahr bauten 40 Versicherer die Beitragseinnahmen zwischen plus drei und über 90 % aus.

Relativ betrachtet konnte erneut die HanseMerkur ihre Beitragseinnahmen um 94,27 % auf 1.265,2 Mrd. € am deutlichsten steigern und zählt jetzt zu den Beitrags-Milliardären. Dahinter folgen die MyLife mit einen Plus von 49,2 % auf 327,8 Mio. €, die SV Sachsen mit 41,9 % auf 796,8 Mio. € sowie die Ideal mit einem Zugang von 32,4 % auf 519,5 Mio. €. Über 20 % Zuwachs gab es auch bei der BL die Bayerische (29,9 %), Neue Leben (23,8 %) und der Ergo Vorsorge, die mit einem Plus von 20,7 % auf 1.021,8 Mrd. € jetzt ebenfalls die Milliardengrenze durchbrach.

In absoluten Zahlen baute die R+V als Nummer Zwei der Branche die Beitragseinnahmen um 1,02 Mrd. € Mio. € am stärksten aus. Der deutliche Anstieg wurde vor allem durch die rückwirkende Verschmelzung mit der R+V Luxembourg Lebensversicherung S.A. zum 1.1.2021 befeuert.

Den größten absoluten Rückgang – ohne dabei Gesellschaften im Run-Off und eingestelltem Neugeschäft zu berücksichtigen – musste wie erwähnt die Allianz mit einem Minus von 4,42 Mrd. € verbuchen. Umfangreichere Beitragsreduzierungen musste auch die Bayern-Versicherung (-246,6 Mio. €) hinnehmen, die VGH büßte mit 70,5 Mio. € 11,4% an Beitragseinnahmen ein. Ansonsten dominieren hierzu die Run-Off Gesellschaften naturgemäß das Bild.

Neugeschäft im Plus

Im zweiten Jahr der Corona-Pandemie ging es im Neugeschäft wieder bergauf. Wurden im Vorjahr noch 436.164 Policen (-8,6 %) weniger als im Jahr 2019 verkauft, konnte der Absatz jetzt um 194.323 Verträge (4,21 %) auf 4.809.439 Policen angekurbelt werden. Wird die Versicherungssumme als Bezugsgröße betrachte, ging es sogar um 6,45 % rauf. Und auch das Annual Premium Equivalent (APE) war nach einem Rückgang 2020 um -0,8% im Berichtsjahr mit 4,8 % wieder deutlich positiv und kletterte auf 9,74 Mrd. €. Die deutlichsten Zugänge beim APE verzeichneten die HanseMerkur (102,4 %), SV Sachsen (46,0 %), myLife (39,6 %) und LV1871 (37,0 %).

Verkaufsschlager Fondspolicen

Rentenversicherungen hatten im Jahr 2021 mit 17,8 % und 853.560 Verträgen erneut nicht den höchsten Neugeschäftsanteil. Im Vergleich wurden rund 132.000 Policen weniger als im Vorjahr verkauft. Die erfolgsreichsten Verkäufer kamen aus den Reihen der Allianz (149.571 Verträge), R+V (37.014 Verträge), Nürnberger (34.974 Verträge) und SV (34.533 Verträge). Die HanseMerkur (7.539), Basler (7.448), Ergo Vorsorge (5.681) und HDI (5.341) konnten das Neugeschäft im Vergleich zum Vorjahr am Erfolgreichsten forcieren.

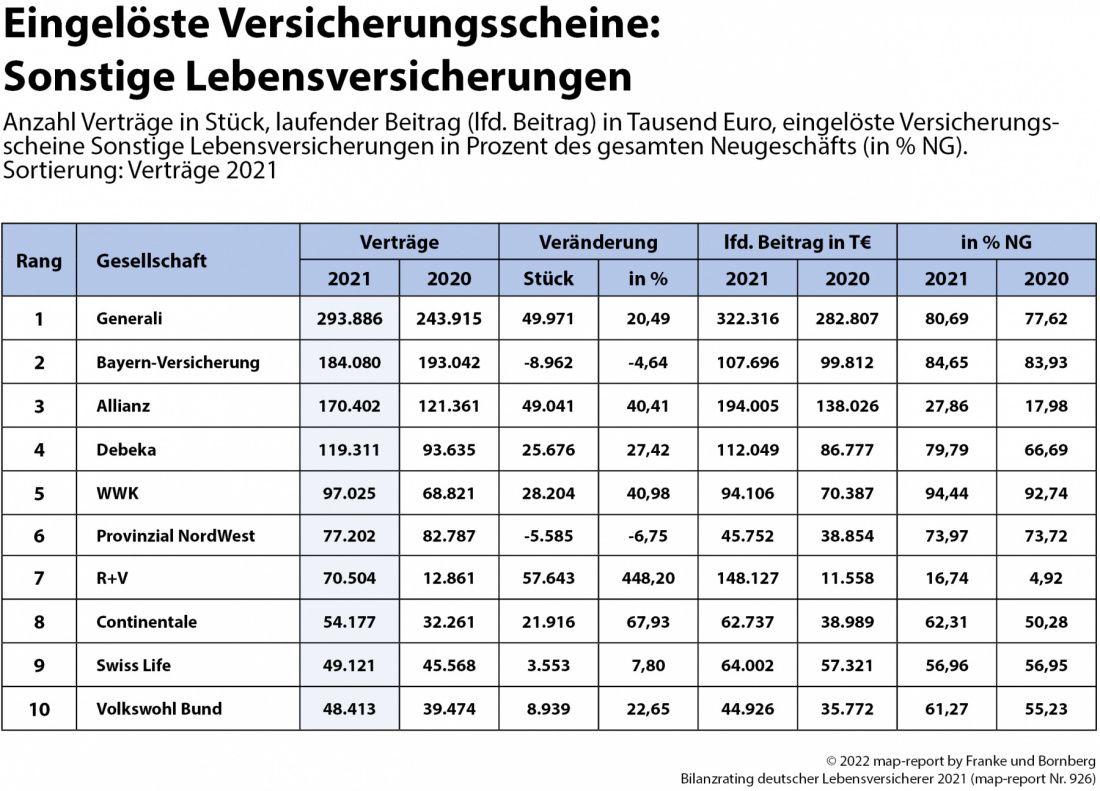

In der Risiko-Lebensversicherung betrug der Neugeschäftsanteil mit 791.319 verkauften Policen 16,5 % und kam auf dem niedrigsten Wert seit dem Jahr 2014 mit 17,7 %. Sonstige Lebensversicherungen, zu denen vor allem auch fondsgebundene Verträge zählen, waren erneut das Zugpferd im Verkauf. Mit 1.675.544 eingelösten Versicherungsscheinen war diese Produktlinie die mit Abstand erfolgreichste. Der Neugeschäftsanteil konnte von 29,0 auf 34,8 % ausgebaut werden. Mit 293.886 verkauften Verträgen zeichnete die Generali 17,5 % des gesamten Neugeschäfts.

Kollektiv-Versicherungen hatten im Jahr 2021 mit 24,7 % den zweithöchsten Neugeschäftsanteil an allen Sparten der Hauptversicherungen. Dabei wurden mit 1.186.881 Policen 88.361 (+8,0 %) Verträge mehr als im Vorjahr abgesetzt.

Covid kein Stornobeschleuniger

Anders als vereinzelt befürchtet, hatte die Corona-Pandemie bisher scheinbar keine signifikanten Auswirkungen auf die Stornoquoten. Nach steigenden Tendenzen im Jahr 2019 - also vor Covid - waren die Stornoentwicklungen in den einzelnen Sparten wie im Vorjahr wieder fast durchweg positiv. In der KLV lag das Storno, berechnet auf die Anzahl der Verträge, mit 1,63 % deutlich unter dem Vorjahresniveau von 1,78 %. Die höchste Stornoquote mit 3,56 % (Vorjahr: 3,70 %) verzeichneten fondsgebundene Verträge, gefolgt von Risiko-Lebensversicherungen mit 3,04 % (Vorjahr: 3,11 %). Bei Rentenverträgen sank das Storno mit 2,34 % auch noch einmal unter das niedrige Vorjahresniveau von 2,42 %. Kollektiv-Versicherungen hingegen zeigten einen gegenläufigen Trend. Lag die Kennzahl im Vorjahr noch bei mit 2,10 %, stieg die Quote jetzt auf 2,63 %. Zwar ist die Stornoquote noch immer sehr gering. Dennoch genügte der Anstieg, um die Stornoquote über den gesamten Bestand marginal von 2,56 auf 2,59 % zu erhöhen.

Analyseschwerpunkt

Neben klassischen Bilanzkennzahlen wie Nettorendite, Verwaltungskosten- und Abschlusskostenquote, Beitragseinnahmen, Marktanteilen, Stornoquoten und weiteren Kennziffern, bilden Bestands- und Neugeschäftsentwicklungen einen Analyse-Schwerpunkt.

Für die einzelnen Lebensversicherungs-Sparten Kapital-, Risiko- und Rentenversicherungen sowie für fondsgebundene und Kollektiv-Versicherungen sind detaillierte Übersichten für die Bestands- und Neugeschäftsentwicklung enthalten. Auch das Thema Berufsunfähigkeits-Zusatzversicherung (BUZ) wird ausführlich behandelt.

Welche Gesellschaft ist in welcher Sparte tätig? Wie hat sich der Bestand und das Neugeschäft im Vergleich zum Vorjahr entwickelt? Wie viele Verträge haben die Gesellschaften verkauft oder werden noch im Bestand gehalten? Wie hoch ist der Neugeschäftsanteil der jeweiligen Sparte am gesamten Neugeschäft? Und wie hoch ist die durchschnittliche BUZ-Monatsrente pro Gesellschaft und Vertrag? Wie hoch ist das Storno in den einzelnen Sparten und wie hoch der Anteil an beitragsfreien Verträgen? Diese viele weitere Fragen beantwortet der neue map-report 926.

Ausblick

Verglichen mit dem, was dann zu Beginn des Jahres 2022 auf die Welt und vor allem Europa hereinbrach, erscheinen die Auswirkungen der Corona Pandemie der Vorjahre schon beinahe belanglos. Mit dem Krieg in der Ukraine änderten sich die Spielregeln weltweit. Das dürften auch die Versicherer zu spüren bekommen. „In der Regel wird in Krisenzeiten auch die langfristige Vorsorge und private Absicherung in die Zukunft verschoben, Auswirkungen auf die Versicherungswirtschaft inklusive“ kommentiert Michael Franke, geschäftsführender Gesellschafter von Franke und Bornberg und Herausgeber des map-report die Herausforderungen für die Branche.

Ob aus der Wende am Kapitalmarkt Konsequenzen für die Tariflandschaft resultierenden werden, ist kaum prognostizierbar. Das gestiegene Zinsniveau sorgt zwar für Erleichterungen bei der Zinszusatzreserve. Aber dieser knapp 100 Milliarden Euro schwere Klotz liegt vorerst wie Blei in den Bilanzen der Versicherer. „Somit ist nicht davon auszugehen, dass die Lebensversicherer in absehbarer Zeit noch einmal das Risiko hoher Zinsverpflichtungen eingehen und wieder verstärkt auf klassische Garantieprodukte setzen“, mutmaßt Reinhard Klages, Chefredakteur des map-report.

Was also unternehmen in Zeiten angespannter Wirtschaftslage, politscher Verwirrungen, hoher Inflation und anstehender Rezession? „Wenn die Lebensversicherer sich auf ihre Stärken konzentrieren und innovative Produkte gepaart mit fairer Kalkulation bei hoher Tarifqualität anbieten, wäre das die Basis für eine gute Ausgangsposition. Denn hochwertige und zuverlässige Altersvorsorge ist kein Selbstläufer, in Krisenzeiten erst recht nicht“, ergänzt Franke.

Ab sofort lieferbar

Der map-report „Bilanzrating deutscher Lebensversicherer 2021“ ist ab sofort als map-report 926 im PDF-Format lieferbar. Interessenten wenden sich an service fb-research [dood] de oder bestellen direkt über unsere Website. Eine kostenlose Basisinformation zum map-report liefert Franke und Bornberg unter diesem Link.

fb-research [dood] de oder bestellen direkt über unsere Website. Eine kostenlose Basisinformation zum map-report liefert Franke und Bornberg unter diesem Link.