Franke und Bornberg aktuell: Die besten Rentenversicherungen im Jahrgang 2021

2020 hat die Rating-Agentur Franke und Bornberg ihr Altersvorsorge-Rating einem grundlegenden Relaunch unterzogen. Jetzt gibt es die erste Aktualisierung. Untersucht wurden 629 Rententarife. Knapp ein Viertel davon erhalten die Top-Note FFF+. Das Fazit der Analysten: Kapitalgedeckte Altersvorsorge hat Zukunft – trotz Zinsschmelze.

Hannover, 16. September 2021. Klassische Lebens- und Rentenversicherungen fahren im Krisenmodus. Sinkende Zinsen setzen ihnen schon seit Jahren zu. Ab 2022 darf der Garantiezins maximal 0,25 Prozentpunkte betragen – ein historisches Tief. Alternative Garantien und Anlagen jenseits des klassischen Deckungsstockes nehmen Fahrt auf. Zugleich steigt die Bedeutung von Finanzstärke und Stabilität eines Versicherers.

Diese Entwicklungen spiegeln sich im aktuellen Altersvorsorge-Rating von Franke und Bornberg. Die Analyst:innen haben 629 Rententarife nach bis zu 64 Kriterien untersucht. Gegenüber dem Jahrgang 2020 neu hinzugekommen ist das Kriterium „Finanzielle Stabilität“. Je nach Produktkonzept wird es unterschiedlich hoch bewertet. Michael Franke, Gründer und Geschäftsführer von Franke und Bornberg, erläutert die Beweggründe: „Verlässliche Zinsen gehören der Vergangenheit an. Die Zinsschmelze strapaziert das Geschäftsmodell der Lebensversicherer. Verbraucher müssen wissen,

wie stabil ein Versicherer ist, bevor sie ihm ihre Altersversorgung anvertrauen.“ Die neue Kennzahl

basiert auf dem Abschneiden beim aktuellen map-report „Bilanzanalyse deutscher Lebensversicherer“

(Veröffentlichung voraussichtlich Ende Oktober 2021). Der map-report liefert verlässliche Einblicke in

Finanzstärke und Ertragskraft aller relevanten Gesellschaften im Markt.

Analyse über alle Schichten der privaten Altersvorsorge

Das Altersvorsorge-Rating von Franke und Bornberg liefert einen vollständigen Überblick zur aktuellen Tariflandschaft. Die Untersuchung umfasst alle zum Stichtag bekannten Tarife der privaten Vorsorge, also Basis-Renten (1. Schicht), Riester-Renten (2. Schicht) und private Rentenversicherungen der 3. Schicht. Für eine bessere Unterscheidung werden die Tarife einer von fünf Produktkategorien („Konzepte“) zugeordnet. Dazu Michael Franke: „Je nach ihrem Anlagekonzept unterscheiden sich Rententarife ganz erheblich. Wer nicht Äpfel mit Birnen vergleichen will, muss zwischen Klassik, Hybrid und reinen Fondslösungen differenzieren.“

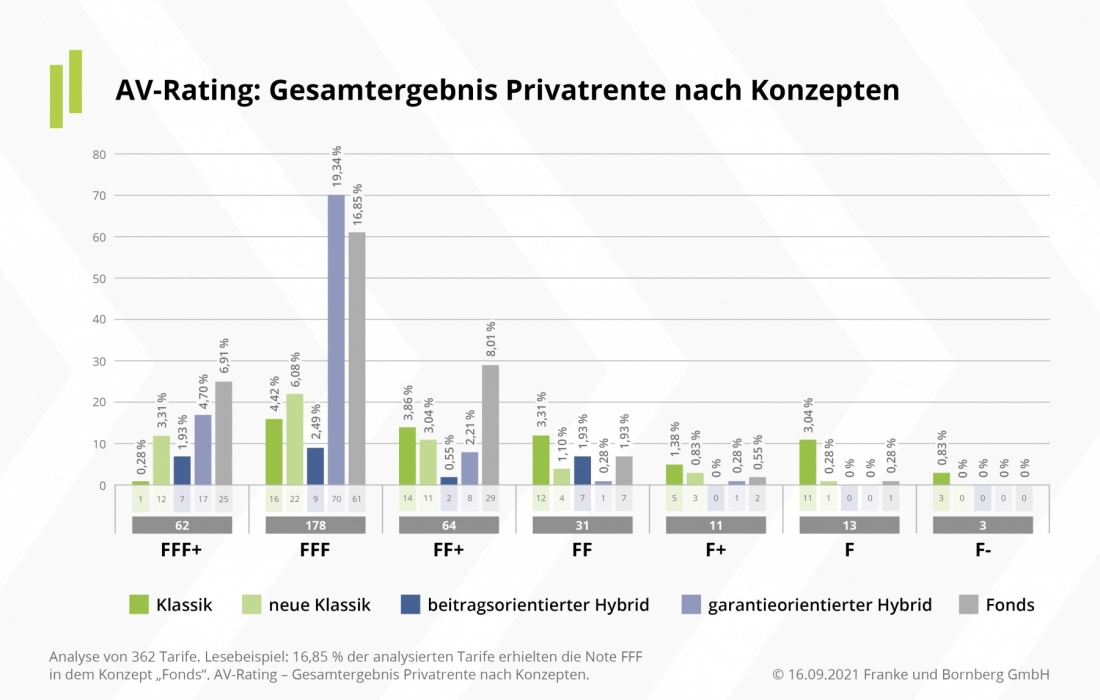

Von den 629 analysierten Tarifen entfallen mit 362 über die Hälfte auf private Versicherungen der 3. Schicht. Damit prägen sie das Gesamtergebnis deutlich. Besonders leistungsfähige Tarife beobachten die Analysten beim Konzept „Garantieorientierter Hybrid“. Hier erreichen ca. 18 % der Tarife die Topwertung FFF+ (hervorragend) und ca. 72 % ein FFF (sehr gut). Vergleichsweise abgeschlagen landen Klassikkonzepte auf den hinteren Plätzen. Hier erreicht gerade einmal einer der untersuchten 62 Tarife die Top-Bewertung. Immerhin erreichen noch ungefähr ein Viertel der privaten Klassik-Tarife ein FFF. 33 Gesellschaften haben noch einen Klassik-Tarif im Angebot. Ein Jahr zuvor waren es noch 37.

Die Leistungsdichte ist hoch: „Viele Versicherer haben offensichtlich die Hausaufgaben erledigt. Ihre innovativen Tarife können sich auch im Niedrigzins-Umfeld behaupten“, so Franke. Etwas über 17 % der privaten Rententarife in der 3. Schicht erreichen beim Altersvorsorge-Rating 2021 eine hervorragende Wertung. Mit einer sehr guten Wertung werden fast 50 % der untersuchten Tarife aus der 3. Schicht ausgezeichnet.

Riester im Rückwärtsgang

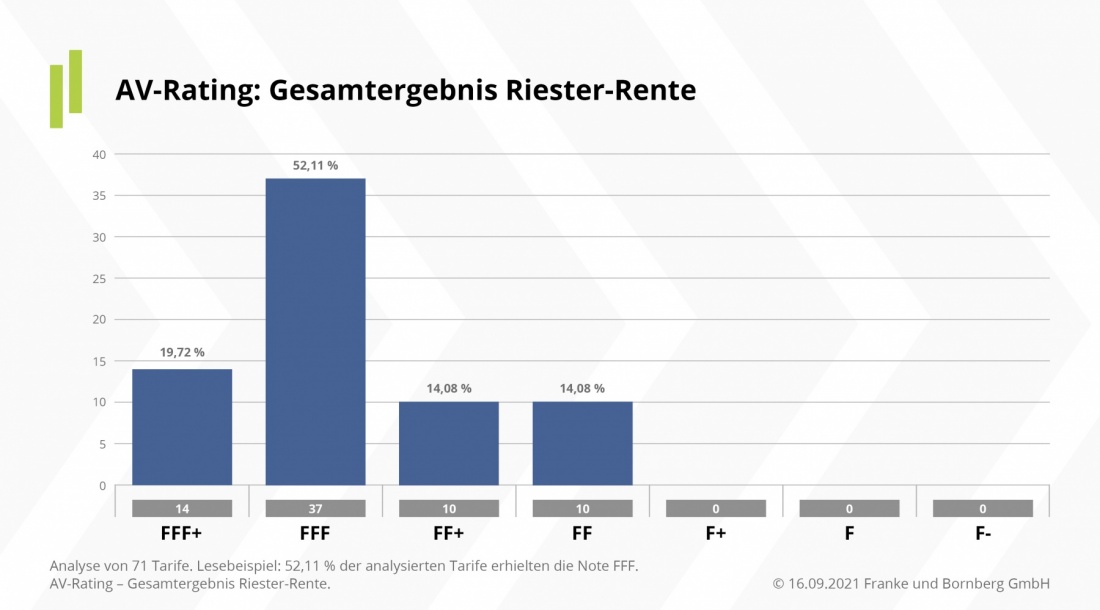

Der sinkende Rechnungszins hinterlässt Spuren bei der Riester-Rente. Waren vor Jahresfrist noch 37 Gesellschaften mit 77 Tarifen im Markt, sank das Angebot auf jetzt nur noch 32 Versicherer und 71 Tarife. „Das war ein Rückzug mit Ansage“, analysiert Michael Franke. „Der magere Rechnungszins macht es für Versicherer immer schwerer, die Beitragsgarantie zu erwirtschaften. Beitragserhalt wird bei einem Höchstrechnungszins von 0,25 Prozent zum Kraftakt. Zwanzig Jahre nach Einführung der Riester-Förderung rechnen wir deshalb mit einem weiteren Rückzug aus diesem Geschäftsfeld.“

Aber Totgesagte leben bekanntlich länger: Rund 19 % der Riester-Tarife erhalten die Note hervorragend, während etwas über 50 % der Tarife noch ein FFF erreichen. Besonders punkten können auch hier garantieorientierte Hybride sowie Tarife der neuen Klassik.

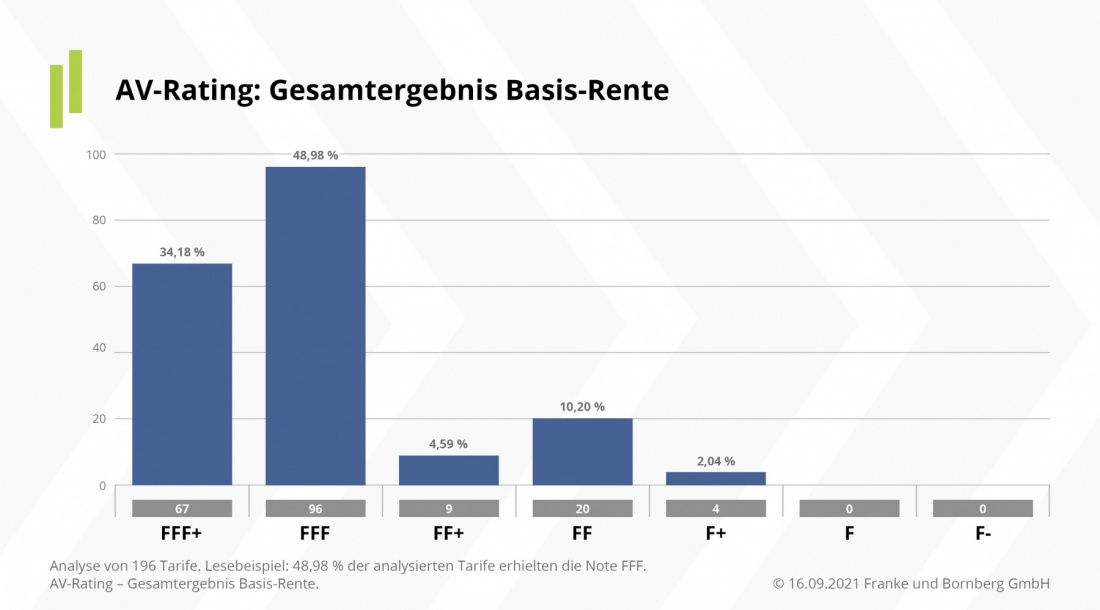

So leistungsfähig sind Basisrenten

Vergleichsweise konstant zeigt sich das Angebot von Basisrenten. Hier bleibt die Zahl der Versicherer mit 46 gegenüber dem Vorjahr gleich. Das Tarifangebot wächst sogar leicht von 193 auf nun 196 Produkte. Ein Rückgang der Klassiktarife wird mehr als wettgemacht durch den Anstieg bei Hybrid-Lösungen und Fondsrenten. Damit steigt auch die Qualität der Produkte. Für etwa 34 % aller Basisrenten gibt es von Franke und Bornberg die Spitzennote FFF+. Das FFF wird immerhin noch von knapp 50 % erreicht.

Weitere Trends und Ausblick

Parallel zum Rückzug vieler Versicherer aus Klassikkonzepten und dem Riester-Geschäft verläuft der Verzicht auf eine volle Beitragsgarantie. Der Trend geht hin zu niedrigeren oder laufzeitabhängigen Garantien. Anders als bislang angenommen, bleibe der Zuwachs bei Tarifen mit fondsgebundener Rentenphase jedoch hinter den Erwartungen zurück, konstatiert Michael Franke. „Fonds bieten zwar höhere Renditechancen. Aber in der Rentenphase ist bislang vor allem Sicherheit angesagt. Wir sind gespannt, wann ein Großteil der Produktentwickler und Verbraucher auch hier umdenken und auf Ertragschancen setzen“, sagt Franke.

Erfreulich für Verbraucher sei schon jetzt die steigende Flexibilität vieler Produkte. Leistungsfähige Tarife sollten alle wesentlichen Gestaltungsoptionen bieten, die im Auf und Ab des Lebens einmal wichtig werden könnten. Im Bereich Flexibilität habe Franke und Bornberg die Bewertungen für einige Kriterien gestrafft.

Gerade fondsgebundene Rentenversicherungen zeichneten sich aufgrund der Vielzahl an Möglichkeiten bei der Fondsanlage durch hohe Flexibilität aus. Auch im Hinblick auf Nachhaltigkeit hätten fondsgebundene Tarife häufig die Nase vorn, beobachtet Franke. Sie bieten Verbrauchern vielfältige Möglichkeiten, Environmental, Social und Governance oder kurz „ESG“–Kriterien beim Aufbau ihrer Altersvorsorge zu berücksichtigen. Derzeit arbeitet Franke und Bornberg an der Bewertung nachhaltiger Versicherer und ihrer Tarife.

Auf unserer Website stellen wir die Bewertungsgrundlagen des Altersvorsorge-Ratings (Stand 15.09.2021) sowie sämtliche Ergebnisse zu allen drei Schichten der Altersvorsorge kostenlos bereit. Die Übersichten liefern stets Momentaufnahmen. Franke und Bornberg aktualisiert die Übersichten laufend und ergänzt neue Produkte.

Die wichtigsten Fakten zum Altersvorsorge-Rating 2021

Das Altersvorsorge-Rating von Franke und Bornberg setzt sich aus den Bereichen Transparenz, Flexibilität und Produktkonzept zusammen. Die Aufteilung unterscheidet sich allerdings je Produktbereich. Hier differenziert das Rating zwischen fünf Produktkategorien. Damit ist gewährleistet, dass jedes Produkt in seiner Klasse bewertet wird.

Die Produktkategorien

- Klassik 1. Schicht

- Klassik 2. Schicht

- Klassik 3. Schicht

Klassische Rentenversicherungen bieten einen garantierten Rechnungszins. Die Anlage der Sparbeiträge erfolgt ausschließlich im Sicherungsvermögen des Versicherers.

- Neue Klassik 1. Schicht

- Neue Klassik 2. Schicht

- Neue Klassik 3. Schicht

Neue Klassiktarife sind Rentenversicherungen ohne garantierten Rechnungszins, die Sparbeiträge ebenfalls im Sicherungsvermögen anlegen. Durch den Verzicht auf Garantien besteht die Chance auf höhere Überschussbeteiligung und somit eine höhere Rendite. Darunter fallen auch Produkte mit Indexpartizipation.

- Beitragsorientierte Hybride Rentenversicherung 1. Schicht

- Beitragsorientierte Hybride Rentenversicherung 2. Schicht

- Beitragsorientierte Hybride Rentenversicherung 3. Schicht

Hier entscheiden Versicherte, welcher Anteil des Sparbeitrages in die Fondsanlage und welcher Anteil ins Sicherungsvermögen fließt. Versicherer schichten Guthaben nicht um. In diese Kategorie fallen u. a. sogenannte statische 2-Topf-Hybride.

- Garantieorientierte Hybride Rentenversicherung 1. Schicht

- Garantieorientierte Hybride Rentenversicherung 2. Schicht

- Garantieorientierte Hybride Rentenversicherung 3. Schicht

Tarife mit zugesagtem Garantieniveau, das durch Umschichten des Vertragsguthabens zwischen Sicherungsvermögen und fondsorientierter Anlage sichergestellt ist. Vertragsguthaben, das nicht zur Garantiedeckung erforderlich ist, kann renditeorientiert angelegt werden. In diese Kategorie fallen u. a. sogenannte dynamische 3-Topf-Hybride mit Sicherungsfonds.

- Fondsgebundene Rentenversicherung 1. Schicht

- Fondsgebundene Rentenversicherung 3. Schicht

Bei diesen Produkten erfolgt die Anlage der Sparbeiträge ausschließlich in Investmentfonds.

Datenquellen und Verfahren

Als Quellen nutzt Franke und Bornberg ausschließlich die Versicherungsbedingungen sowie gegebenenfalls verbindliche Verbraucherinformationen, Antragsformulare, den Versicherungsschein und Geschäftsberichte. Geschäftsplanmäßige oder sonstige Erklärungen/Auslegungen der Versicherer, Selbstauskünfte sowie werbliche Veröffentlichungen werden nicht berücksichtigt.

Im Anschluss an das Bewertungsverfahren ergibt sich für jedes Produkt eine Gesamtpunktzahl und damit die Zuordnung in die entsprechende Ratingklasse (sieben Klassen von FFF+/hervorragend bis F-/ungenügend). Die Klassen sind so bemessen, dass geringfügige, für die Praxis unerhebliche Punktunterschiede nicht zur Einstufung in eine andere Klasse führen. Zusätzliche Schulnoten erlauben eine weitere Differenzierung innerhalb der Ratingklassen.

Rating-Jahrgang 2021

Für den Jahrgang 2021 hat Franke und Bornberg bislang insgesamt 629 Tarife je nach Produktkategorie mit bis zu 64 Kriterien untersucht. Geringfügige Modifikationen eines Tarifes werden nicht gesondert ausgewiesen. Das Rating bewertet jeweils das aktuelle Tarifspektrum in den Bereichen Flexibilität, Transparenz und Produktkonzept.

Stand September 2021 erreichen knapp 22 % aller Tarife die höchste Bewertungsstufe FFF+ (hervorragend) und sogar 50 % die zweitbeste Stufe FFF (sehr gut).