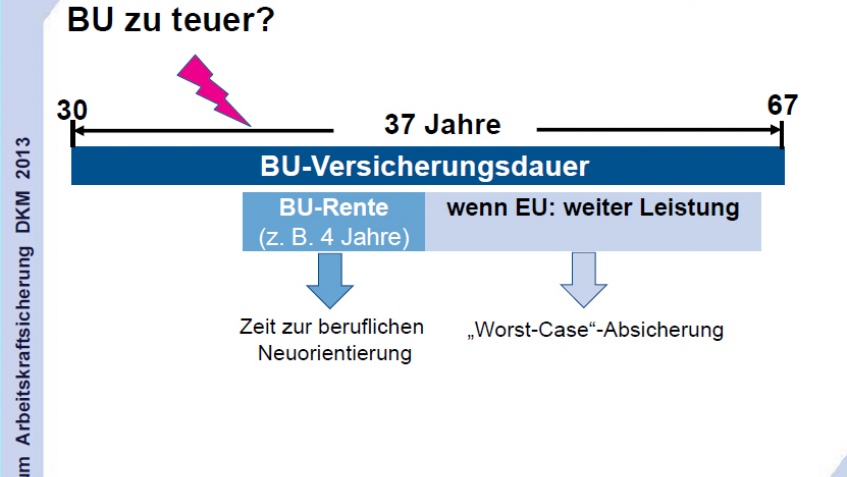

AKS-Gestaltungsmöglichkeiten – wenn die BU zu teuer ist

Die Arbeitskraftsicherung (AKS) ist eine der wichtigsten Absicherungen! Der Bedarf an AKS ist offensichtlich und unbestritten, trotzdem dümpelt die Absicherungsquote der Verbraucher nur bei knapp 25 Prozent. Die BU ist zweifelsohne DER Goldstandard unter den AKS-Produkten, aber nicht jeder kann sich die BU leisten – deshalb werden oft keine oder viel zu niedrige Verträge abgeschlossen.

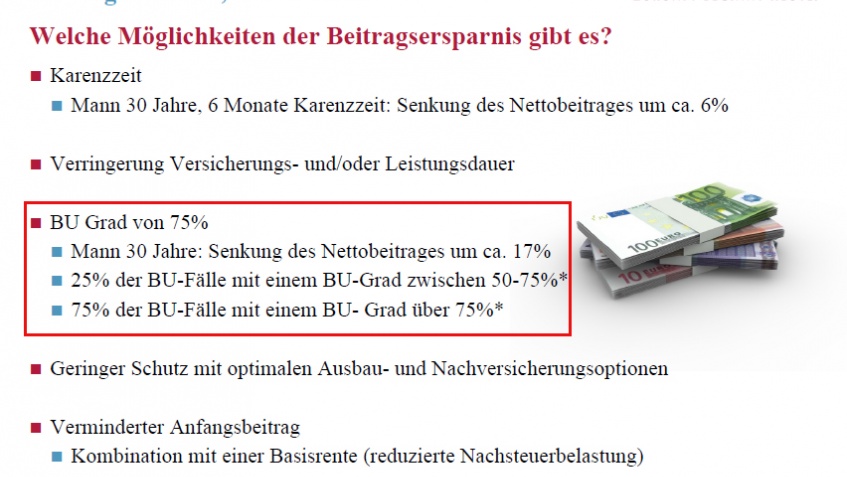

Ein Hinderungsgrund für das Spitzen-Produkt BU ist je nach Berufsbild der hohe Preis. Es sind demnach Alternativen zur BU gefragt. Neben der Qualität ist die ausreichende Höhe des Versicherungsschutzes das wichtigste Kriterium. Denn eine niedrige BU-Rente nutzt schon allein deshalb oft nichts, weil die Leistungen aus dem BU-Vertrag beispielsweise auf Hartz IV – Leistungen angerechnet werden können. Der gewichtete Durchschnitt der BU-Renten im Bestand der Lebensversicherer (BUZ und SBU) im Deutschen Markt beläuft sich in 2012 nach GDV-Zahlen auf rund 622,50 Euro Monatsrente.

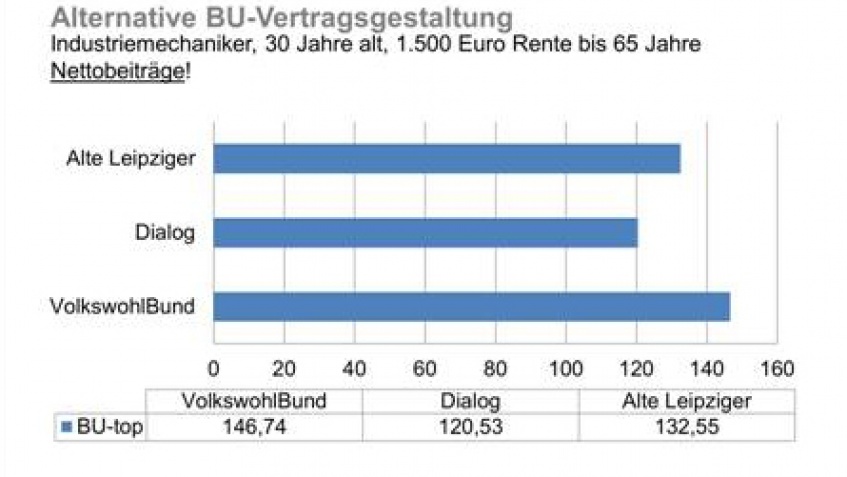

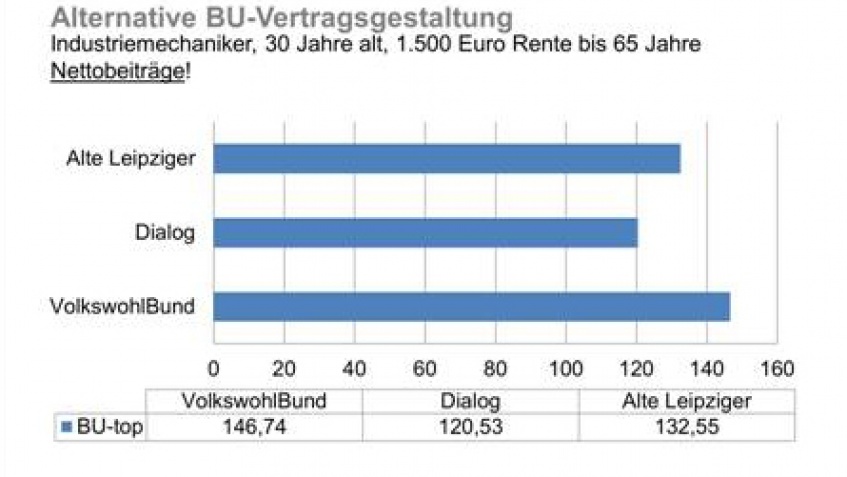

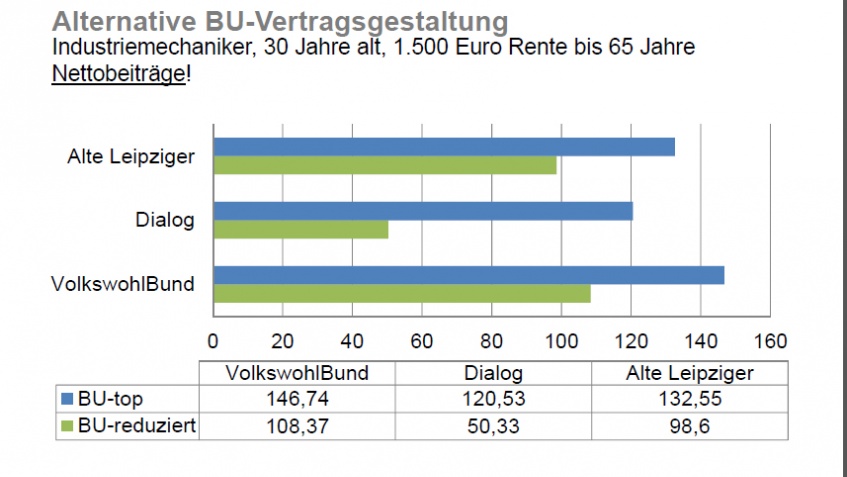

Wir wollten gemeinsam mit unseren Diskussionspartnern Dietmar Bläsing (VolkswohlBund), Rüdiger R. Burchardi (Dialog) und Frank Kettnaker (Alte Leipziger) anlässlich unseres AKS-Forums auf der DKM 2013 der Frage nachgehen, wie die Absicherungshöhe für Verbraucher verbessert werden kann, ohne Abstriche in der Qualität machen zu müssen. Wie kann man also bei knappen Budget die BU im Rennen halten?

Wir konnten zunächst feststellen, dass bei diesen drei Versicherern die durchschnittliche Höhe der BU-Renten bei Neugeschäftsverträgen in etwa 1.200 Euro Rente fast den doppelten Wert des Marktes erreicht. Das zeichnet die Unternehmen als ernsthafte BU-Anbieter aus.

Gemeinsam stellten wir am Beispiel eines Industriemechanikers die Gestaltungsmöglichkeiten der Versicherer auf die Probe.

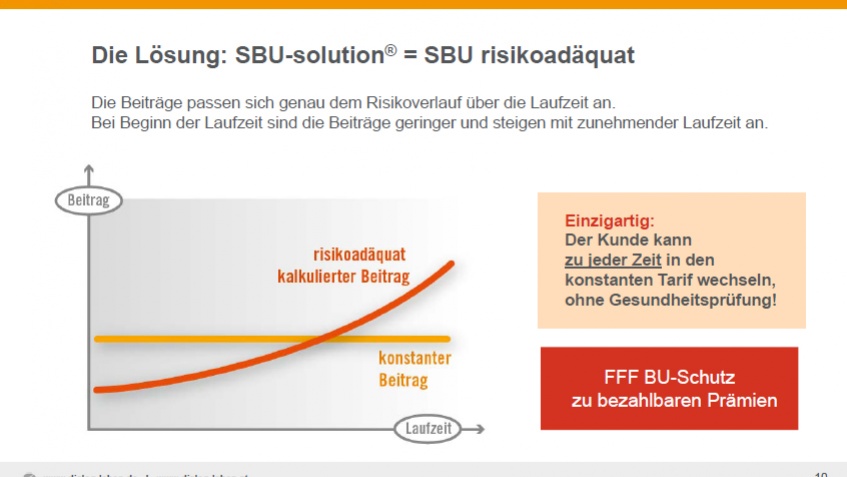

Alternative: SBU-solution

Dialog bietet eine so genannte SBU-solution an. Der Beitrag steigt jährlich, passt sich risikogerecht an das zunehmende Alter des Kunden an. Der Kunde kann jederzeit vom riskoadäquat kalkulierten Beitrag auf den konstanten Beitrag zum dann gültigen Alter und Beitrag wechseln – ohne erneute Gesundheitsprüfung.

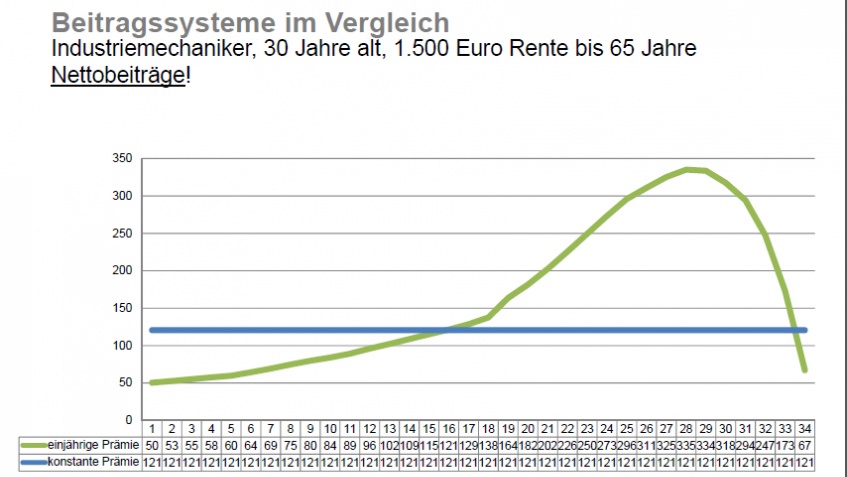

Tarifwechsel innerhalb der SBU-solution

Grundgedanke: Anfangs ist hoher BU-Schutz sehr günstig, später zahlt man dafür etwas mehr. Der Wechsel auf den konstanten Beitrag sollte rechtzeitig erfolgen. Grafik: der Industriemechaniker in unserem Beispiel wechselt nach 10 Jahren in den Tarif mit konstanten Beiträgen bei Dialog.